Door: Han de Jong

Door: Han de Jong

“De vooruitzichten voor de economie en de financiële markten zijn onzeker.” Ik vind het een afschuwelijke dooddoener, want het is altijd per definitie waar. Je kunt er als belegger niets mee. En toch ben ik geneigd te zeggen dat de onzekerheden nu wel uitzonderlijk groot zijn.

Denk aan de voorspelde recessie die bij ons in Nederland wel, maar in de VS maar niet lijkt te willen komen. Of denk aan de combinatie van de schulden die de laatste jaren mondiaal fors zijn gegroeid en de sterk gestegen rente. Of denk aan de volatiliteit van energieprijzen de laatste jaren, of aan het feit dat de Europese energieprijzen nu structureel veel hoger liggen dan die in de VS. Dat moet invloed hebben op de concurrentiepositie van de Europese industrie. En dan heb ik het nog niet over de onzekerheid die wordt veroorzaakt door de enorme monetaire verruiming die westerse centrale banken de laatste jaren hebben doorgevoerd en waarvan we de gevolgen op de langere termijn maar moeten afwachten.

Los van deze zaken spelen belangrijke geopolitieke ontwikkelingen die deels hun beslag krijgen in het economische en financiële beleid van overheden en centrale banken. De economische en financiële hegemonie van de VS wordt uitgedaagd. Brazilië, Rusland, India en China vormen de oorspronkelijke BRIC-landen. De groep heeft zich ontwikkeld tot een vrij los samenwerkingsverband. Zuid-Afrika is in 2010 aangesloten en onlangs volgden Argentinië, Egypte, Ethiopië, Iran, Saoedi-Arabië en De Verenigde Arabische Emiraten. Deze landen accepteren de leidende rol van de Amerikanen niet meer. Zij, en enkele andere opkomende landen, halen de onderlinge economische en financiële relaties aan terwijl ze die met de VS juist verminderen. De Chinezen kopen al tijden geen Amerikaanse staatsleningen meer en meer recent lijkt Saoedi-Arabië dezelfde weg in te zijn geslagen. Dat vormt vooralsnog geen probleem voor de VS, maar in Washington staat men vast niet te juichen.

Af en toe wordt geopperd dat de BRICS-landen een gemeenschappelijke munt willen invoeren. Dat zie ik niet gebeuren. Daarvoor is de groep veel te heterogeen, zeker met de nieuwe zes leden erbij. Door af te zien van een eigen munt en een eigen wisselkoers zouden ze hun nationale economieën opzadelen met een nutteloze rigiditeit die veel schade kan veroorzaken.

Wel willen ze de afhankelijkheid en de dominantie van de Amerikaanse dollar verminderen, te meer nu in de sancties tegen Rusland is gebleken dat de Amerikanen de internationale rol van hun munt als geopolitiek wapen inzetten. Het is daarom interessant te zien hoe landen hun internationale reserves aanhouden.

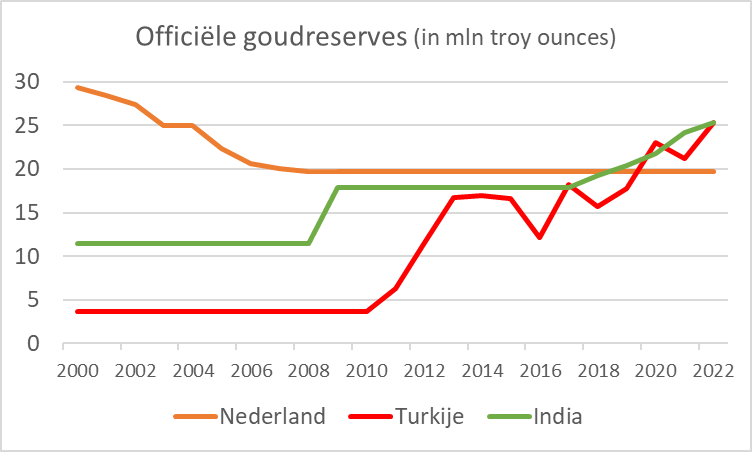

Bron: IMF, International Financial Statistics

Bron: IMF, International Financial Statistics

Het bovenstaande plaatje laat zien dat Nederland een deel van de eigen goudvoorraad heeft verkocht tot en met 2008, maar dat die sindsdien gelijk is gebleven. De goudvoorraad van Turkije en India was in 2000 nog een stuk kleiner dan de onze, maar inmiddels groter. Nu is de totale hoeveelheid deviezenreserves van beide landen over deze periode fors toegenomen, waardoor een grotere goudvoorraad voor de hand ligt, maar het is wel opvallend dat de goudaankopen in beide landen zijn begonnen rond de financiële crisis van 2009.

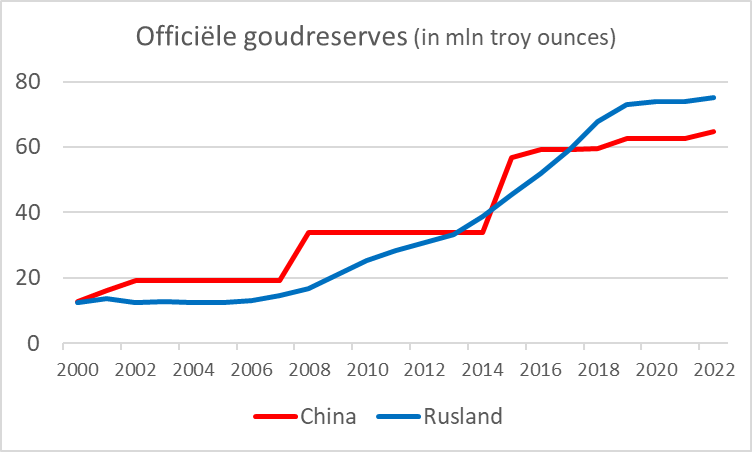

Bron: IMF, International Financial Statistics

Bron: IMF, International Financial Statistics

Voor Rusland en China geldt min of meer hetzelfde, zoals uit het tweede plaatje blijkt. Volgens een IMF-publicatie[1] van eerder dit jaar waren Rusland, China, Turkije en India de grootste kopers van goud tussen 1999 en 2021. Nederland stond op de derde plaats van verkopende landen, na Zwitserland en Frankrijk, maar voor het VK en Duitsland.

Wat moet een belegger met deze informatie? De boodschap lijkt mij vrij duidelijk. Vanuit een risicomanagement perspectief diversifiëren centrale banken in opkomende landen hun deviezenreserves. Ik zie niet in waarom beleggers dat voorbeeld niet zouden volgen. Ze staan bloot aan grotendeels vergelijkbare risico’s.

De goudprijs heeft zich de laatste anderhalf jaar niet spectaculair ontwikkeld. Misschien is dat een teleurstelling voor ‘gold bugs’. Men dient echter te bedenken dat de rente sinds begin vorig jaar fors is gestegen en dat goud daardoor ten opzichte van rentedragende vermogenstitels minder aantrekkelijk is geworden. Dat de goudprijs desondanks niet is gedaald impliceert wellicht dat de toegenomen onzekerheid over de economie, de financiële markten en de geopolitieke verhoudingen voldoende compensatie biedt.

[1] S. Arslanalp, B. Eichengreen en C Simpson-Bell (2023): “Gold as International Reserves: A Barbarous Relic No More?” IMF Working Paper (WP23/14)

Prima service

Jan

2 weken geleden

Prima organisatie.

HB

2 weken geleden

De mensen van Amsterdam Gold vormen het bedrijf

Paul

3 weken geleden

Goed contact en op een prettige manier geholpen

H.

3 weken geleden

Toppers!

Klant

4 weken geleden

Altijd professioneel en vriendelijk de…

Willem

1 maand geleden

Snelle en correcte afhandeling van de…

N.

1 maand geleden

Ik had een bestelling gedaan ik werd…

Levi

1 maand geleden

Goede communicatie bij de aankoop en…

Johanna

2 maanden geleden

Top service en voelt heel vertrouwd..

Atilla

2 maanden geleden

Een voorbeeld voor anderen

dr

2 maanden geleden

Proces was duidelijk en eenvoudig

Claske

2 maanden geleden

Wij zijn beschikbaar en heten u welkom in onze showroom op werkdagen van 09:00 tot 17:00 uur. Maak online een afspraak.

Voor uw privacy en veiligheid is bezoek alleen mogelijk op afspraak. Wij vragen u om een geldig identiteitsbewijs bij binnenkomst.

Nieuwsbrief

Meld u zich aan voor de nieuwsbrief en ontvang het laatste nieuws